تومان نیوز:وقتی تورم رکورد میزند یا نرخ ارز بالا میرود دولت ها بدون استثنا به دنبال مقصرانی می گردند که تقصیر را گردن آنها بیندازند؛ این نه ایراد دولت سیزدهم، بلکه مشکل همه دولتهایی است که گرفتار تورم و افزایش نرخ ارز بوده اند.

به گزارش سرویس اقتصاد کلان «جهان صنعت نیوز»؛ بارها در ادبیات مسوولان مختلف عالیرتبه دولتی در کابینههای مختلف در ۳۰سال اخیر دیدهایم که نرخ ارز بازاری را قبول ندارند و گاه به کانالهای تلگرامی، گاه به دلالان، گاه به دشمنان بیگانه، گاه به جمشید بسمالله، گاه به گروههای فشار و گاه به هیجانات عمومی مردم نسبت داده میشود. اما هیچکدام از فرماندهان اقتصادی در سالیان یادشده، به تاثیر نرخ تورم بر افزایش نرخ ارز یا امیال برخی از دولتها برای تسعیر نرخ ارز اشاره نمیکنند تا دامان ناکارآمدی خود را از مسئله نوسانات ارزی پاک نگاه دارند.

به عنوان مثال چندتن از فرماندهان اقتصاد فعلی- که سودای بازگشت به اقتصاد بسته دهه ۶۰ را در سر میپرورانند- بارها با رد نرخ بازار، آن را بیربط با واقعیتهای اقتصادی خوانده و مدعی شدند که کشور برای همه نیازهای تجاری صادراتی و وارداتی، ارز با قیمت مصوب را تخصیص میدهد.

با این حال این رویکرد غلط- که تازگی هم ندارد- بارها در اقتصاد کشور بازتولید شده است و ریشه در این باور دارد که باید سهم بازار غیررسمی ارز بر اقتصاد، به اندازه سهم واقعی این بازار در تامین نیازهای ارزی همتراز و متناظر باشد. یعنی در این رویکرد که حاوی یک ذهنیت مکانیکی نسبت به پدیده بازار است، معتقد است که باید نرخها متناسب با میزان توزیع و تامینشان به شکلهای مختلف (رسمی، ترجیحی و آزاد) بر کلیت نرخ ارز در بازار اثر بگذارند و از میانگین وزنی متناسب با میزان تخصیصی خود، به ایفای نقش در کلیت اقتصاد بپردازند.

این ذهنیت سرتاپا خطا، ریشه اصلی شکلگیری نظام ارز چندنرخی در کشور بوده و باعث استمرار این دریچه فسادآفرین و تقویتکننده فاصله طبقاتی نیز بوده است. در غیاب یک لنگر اسمی معتبر (Nominal Anchors)، نرخ ارز در بازارهای کشور به مثابه مکانیسم لنگر اسمی به ایفای نقش بپردازد. در چنین شرایطی، به طور طبیعی، نرخ ارز سرکوب یا کنترل شده یا ارز ترجیحی، صرفنظر از میزان تخصیص و سهمش در بازار ارز، نقشی در تعیین سطح و کنترل انتظارات تورمی نخواهد داشت و نرخ ارز بازار آزاد- که از سوی مسوولان نرخ غیرسمی و غیرتلگرامی نامیده میشود و جداگانه میشود در ارتباط با این الفاظ تحقیری فرماندهان اقتصادی در ارتباط با نرخ بازاری نیز سخن گفت- به مثابه یک لنگر اصلی در راستای مدیریت سطح و عمق انتظارات تورمی در بازار عمل خواهد کرد.

پرسش ذهنی ادواری غلط فرماندهان اقتصادی

این پرسش همواره در ذهن مسوولان بازتولید میشود که چرا با وجود سهم بسیار بالای تامین ارز مورد نیاز برای واردات کشور به شکل ارز ترجیحی یا رسمی، بازهم قیمت کالاهای مصرفی یا بادوام- ولو به شکلی که نرخ ارز مورد نیاز برای تولیدشان به شکل کامل ترجیحی تخصیص داده شده باشد-، به واسطه نوسانات نرخ ارز بازار قیمتگذاری میشوند.

یکی از دلایل وقوع چنین رخداد پرتکراری، «بیتاریخ بودن» نهادهای سیاستگذار و تصمیمگیر در اقتصاد کلان کشور است که چون پیشینیان حاضر به پذیرش اشتباهات و خطاهای خود نبوده و آنها را به شکل مدون و مکتوب گردآوری نکردند، این مسیر سرشار از آزمون و خطا، همه ساله در کشور ما تکرار خواهد شد.

با این حال باید برای خروج از این چرخه مخرب و سرشار از فساد فعلی- که به مفاسدی چون چای دبش ختم میشود- و همچنین حفظ ارزش پول ملی در قبال نوسانات نرخ ارز، چند طیف هدفگذاری کلی در دستور کار دولت قرار بگیرد: نخستین اولویت دولت برای کاهش نوسانات ارزی، باید معطوف به مهار کامل یا دستکم کنترل جدی تورم باشد. سپس باید سیستم فاسد و غیرکارا و نابهینه ارز چندنرخی بهطور کامل از میان برچیده شود و دولت برای تامین مالی واردات و تولید هیچ کالای، ارز ترجیحی تخصیص ندهد. تراز پرداختهای کشور از جمله بدهیهای دولت به شبکه بانکی و صندوقهای بازنشستگی کشور باید بهبود یابد. این صندوقها و بانکها در بسیار از اوقات برای سربهسر شدن بودجه و حفظ ارزش منابع خود در شرایطی که دولت حاضر به تسویه کامل بدهیهای خود نیست، اقدام به سوداگری در بازار ارز میکنند و لنگر نرخ ارز به اصطلاح غیررسمی را جابهجا میکنند. در واقع اصلاح نظام تراز پرداختهای دولت، باعث کاهش شدید فشار تقاضا بر بازار ارز خواهد شد. همچنین یک مکانیسم لنگری اسمی معتبر مانند نرخ بهره (حقیقی) را به عنوان لنگر تعادلبخشی به بازار پول قرار دهد تا پول ملی از نوسانات نرخ ارز آسیب نبیند.

تخریب رابطه نرخ بهره و تورم در اقتصاد ایران

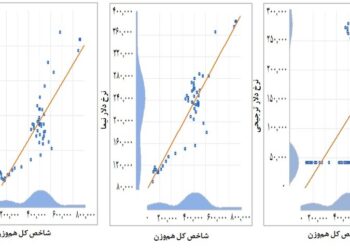

در شرایط فعلی رابطه بلندمدت میان نرخ بهره و نرخ تورم در اقتصاد کشور بهطور کامل (جز در دوره گشایش گواهی سپرده خاص با نرخ بهره ۳۰درصدی) تخریب شده است و باید بازطراحی شود. در شرایطی که به دلیل تزریق گاه و بیگاه نقدینگی به بازار یا افزایش فشار تقاضا، قیمتها به شکل مقطعی دستخوش افزایش شوند، در مرحله بعدی تولید و عرضه همان کالا، سرمایهگذار برای تامین مواد اولیه مورد نیاز تولید، حمل و انبارداری آنها، نیروی کار، هزینههای انرژی، هزینههای تامین مالی و همچنین دپو و بازاریابی کالای تولید شده با اثرات افزایش قیمت تورمی در مرحله پیشین روبهرو خواهد شد. این افزایش هزینهها، موجب افزایش تقاضا برای نقدینگی خواهد شد. در چنین شرایطی بانکها با فشار تقاضا برای تسهیلات و نقدینگی روبهرو میشوند و این به طور ارگانیک باعث افزایش قیمت تسهیلات (نرخ بهره) خواهد شد و به این شکل نرخ تورم رابطه خود را با نرخ بهره اصلاح خواهد کرد اما در ایران به علت سرکوب لنگر نرخ بهره، این اتفاق رخ نمیدهد و با هجوم افراد به لنگر اسمی ثانویه یعنی ارز و سپس طلا، به این چرخه تلاطمی دامن خواهند زد. اصلاحات اساسی در ساختار تعیین نرخ بهره، بسیاری از مشکلات ساختاری اقتصاد ایران را مرتفع خواهد ساخت.